Die Corona-Pandemie hat sowohl den privaten Alltag als auch das Arbeitsleben verändert. Menschen müssen Abstand voneinander halten, um sich so gut es geht vor einer Ansteckung mit dem Coronavirus zu schützen. Viele Unternehmer haben hohe Summen investiert, um den besonderen Anforderungen in dieser schwierigen Zeit gerecht zu werden. Nun stellt sich häufig die Frage, ob diese Corona-Aufwendungen von der Steuer abgesetzt werden können, um die Steuerlast zu verringern.

Inhalt

Das Wichtigste zum Thema „Corona-Aufwendungen steuerlich absetzen

Ja, die Kosten, die beispielsweise für den Kauf von FFP2-Masken für die Mitarbeiter anfallen, können als Betriebsausgabe abgesetzt werden. Mehr dazu erfahren Sie hier.

Fest installierte Schutzscheiben können als Betriebsausgabe abgesetzt werden. Anders verhält es sich jedoch mit frei herabhängenden Scheiben. Hier kommt es auf die Anschaffungskosten an. Mehr dazu können Sie hier nachlesen.

Eine pauschale Antwort auf diese Frage gibt es leider noch nicht. Es kommt auf den Einzelfall an. Eine genauere Erklärung finden Sie hier.

Corona-Aufwendungen in der Steuererklärung angeben: Das sollten Unternehmer beachten

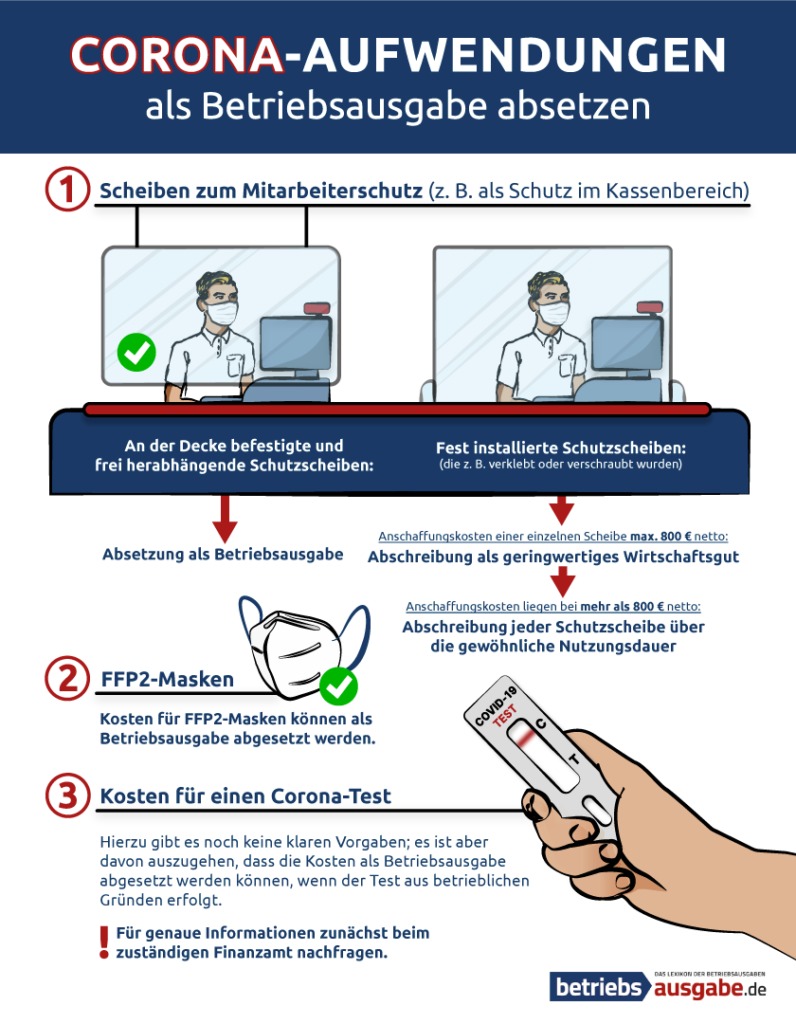

Die gute Nachricht lautet: Es ist möglich, dass Sie bestimmte Corona-Aufwendungen als Betriebsausgabe absetzen. Unserer Grafik können Sie die wichtigsten Informationen im Überblick entnehmen. Im folgenden Text gehen wir näher auf die drei Kategorien ein.

Corona-Schutzmaßnahmen: Masken steuerlich absetzen

Arbeitgeber sind dazu verpflichtet, das Ansteckungsrisiko für ihre Angestellten so gering wie möglich zu halten. Nicht überall ist es jedoch möglich, den Abstand zwischen Beschäftigten zu vergrößern oder Kontakte zu minimieren.

In solchen Fällen müssen Arbeitgeber geeignete medizinische bzw. FFP2-Masken stellen. Werden die Ausgaben dafür steuerlich berücksichtigt? Ja, diese Art von Corona-Aufwendungen lassen sich absetzen. Sie müssen dazu in der Steuererklärung als Betriebsausgabe angegeben werden.

Schutzscheiben steuerlich absetzen: Die Art der Anbringung ist entscheidend!

Schutzscheiben, häufig aus Plexiglas, sollen dafür sorgen, dass sich Mitarbeiter und/oder Kunden sehen können, dabei aber vor einer Tröpfcheninfektion geschützt sind. Für Schutzmaßnahmen dieser Art fallen jedoch oft hohe Kosten an. Wie diese Scheiben genau steuerlich berücksichtigt werden, hängt davon ab, wie sie angebracht wurden.

Handelt es sich um fest installierte Schutzscheiben, die beispielsweise verklebt oder verschraubt wurden, so können Unternehmer diese Corona-Aufwendungen als Betriebsausgabe absetzen. Hierbei handelt es sich nämlich nicht um nachträglich für die Geschäftseinrichtung anfallende Herstellungskosten.

Anders verhält es sich bei frei herabhängenden Scheiben, die an der Decke befestigt wurden. Sie gelten als eigenständige Wirtschaftsgüter. Wie diese Form von Corona-Arbeitsschutz bei der Steuer berücksichtigt wird, hängt von der Höhe der Anschaffungskosten ab:

- Anschaffungskosten einer einzelnen Scheibe betragen maximal 800 Euro netto: Abschreibung als geringwertiges Wirtschaftsgut

- Anschaffungskosten liegen bei mehr als 800 Euro netto: Abschreibung jeder Schutzscheibe über die gewöhnliche Nutzungsdauer

Berücksichtigung bei der Steuer: Tests als Corona-Aufwendungen?

Das Coronavirus kann sich rasch ausbreiten. Zeigen Mitarbeiter Symptome, die auf eine Erkrankung hinweisen könnten, sind viele Arbeitgeber dementsprechend besorgt. Ist mein Angestellter infiziert? Könnte er seine Kollegen angesteckt haben?

Antworten auf diese quälenden Fragen gibt nur ein Corona-Test. Ordnet ein Arbeitgeber eine Testung seiner Beschäftigten an und muss er die Kosten dafür selbst tragen, so stellt sich im Nachgang oft die Frage, ob sich diese Corona-Aufwendungen als Betriebsausgabe absetzen lassen.

Hierzu gibt es jedoch leider noch keine pauschalen Antworten. Grundsätzlich ist anzunehmen, dass die Kosten als Betriebsausgabe anerkannt werden können, wenn die Testung vor allem im Interesse des Betriebes erfolgt.

Probleme könnten jedoch entstehen, wenn die Testung als Leistung an den Arbeitnehmer gewertet wird, die ihm einen geldwerten Vorteil bringt – also einen Sachbezug darstellt. Interessiert sich ein Arbeitgeber über genaue Informationen zu diesem Thema, sollte er sich deshalb an das zuständige Finanzamt wenden. Dort kann genau geklärt werden, ob sich diese Corona-Aufwendungen als Betriebsausgabe absetzen lassen.

Infos für Arbeitnehmer: Können Sie wegen Corona außergewöhnliche Belastungen angeben?

Nicht nur Arbeitgeber haben viele Fragen dazu, ob sich Corona-Aufwendungen als Betriebsausgabe absetzen lassen. Auch viele Angestellte haben höhere Ausgaben und würden gerne wissen, ob diese zusätzlichen Kosten steuerlich berücksichtigt werden – beispielsweise als außergewöhnliche Belastungen.

Zunächst eine Erklärung: Außergewöhnliche Belastungen liegen laut Definition vor, wenn ein Steuerpflichtiger unter gewissen Umständen dazu gezwungen ist, höhere Ausgaben auf sich zu nehmen als vergleichbare Personen. Hier sind für außergewöhnliche Belastungen einige Beispiele:

- Kosten, die für die Unterbringung der Eltern in einem Pflegeheim anfallen

- Beerdigungskosten

- Kurkosten

- Wiederbeschaffungskosten für Hausrat & Co., etwa nach einem Brand

- Fahrtkosten für Menschen mit Behinderung

Krankheitskosten als außergewöhnliche Belastung

Außergewöhnliche Belastungen laut Einkommensteuergesetz (EStG) sind zudem gewisse Krankheitskosten. Wie verhält es sich nun mit Kosten, die im Zusammenhang mit dem Coronavirus entstehen?

Lassen sich beispielsweise Kosten für Masken als außergewöhnliche Belastungen von der Steuer absetzen? Bislang ist dies noch nicht möglich. Es gibt jedoch Überlegungen, dies zu ändern. Nach Ansicht vieler Experten wäre dies nur gerecht, denn schließlich können, wie oben bereits erwähnt, auch Unternehmer diese Form von Corona-Aufwendungen steuerlich absetzen – nämlich als Betriebsausgabe.

Kann eine Person, die an Corona erkrankt ist, dies als außergewöhnliche Belastung angeben? Das kommt auf den Einzelfall an. Mussten Sie zuzahlungspflichtige Medikamente kaufen, haben Sie unter Umständen die Möglichkeit, die entstandenen Kosten in der Steuererklärung als außergewöhnliche Belastungen anzugeben. Die zumutbare Belastung muss jedoch dabei überschritten werden. Das bedeutet, dass Sie höhere Ausgaben gehabt haben müssen, als vergleichbare Personen.

Bildnachweise: AdobeStock © ijeab, AdobeStock © alphaspirit, AdobeStock © Lothar Drechsel