Der Begriff Sozialversicherung umfasst in Deutschland die gesetzlich soziale Absicherung der Arbeitnehmer, welche über die monatliche Abführung der Beiträge von ihrem Bruttoarbeitsentgelt erfolgt. Dabei werden neben der Lohnsteuer, der Kirchensteuer und dem Solidaritätszuschlag an das Finanzamt auch die Beiträge zur Sozialversicherung gezahlt.

Die Sozialversicherung umfasst insbesondere Zahlungen an die gesetzliche Rentenversicherung, die Krankenversicherung, die Arbeitslosenversicherung, die Pflegeversicherung sowie die gesetzliche Unfallversicherung. Nähere Infos zu den Leistungen der einzelnen Sozialversicherungen finden Sie hier.

Infos zur Gesamthöhe der Beiträge sowie den Arbeitnehmer- und Arbeitgeberanteilen finden Sie in dieser tabellarischen Übersicht.

Ab wann die Pflicht besteht,Beiträge an die Sozialversicherung abzuführen, erfahren Sie hier.

Da die Sozialversicherungsbeiträge Teil der Personalkosten sind, kann der Unternehmer Sie als Betriebsausgabe gewinnmindernd geltend machen. Der Unternehmer muss seine Arbeiter und Angestellten bei den Trägern der Sozialversicherungen anmelden. Sozialversicherungsbeiträge werden als gesetzlich soziale Aufwendungen in der Buchhaltung erfasst.

Inhalt

Die 5 Säulen der Sozialversicherung: Wie ist das Sozialversicherungssystem aufgebaut?

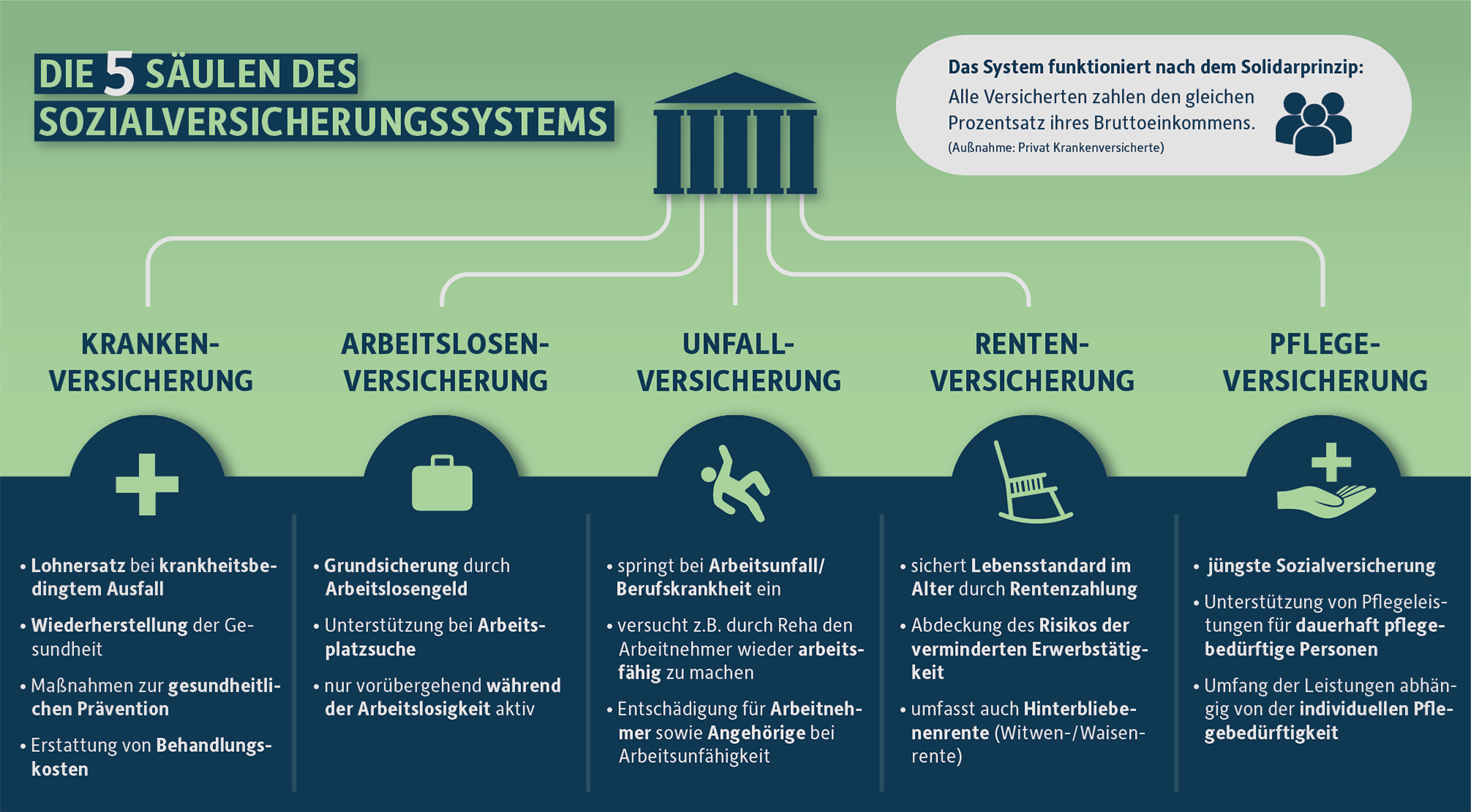

Die Sozialversicherungen dienen der Absicherung des sozialen Lebens von Arbeitnehmern, auch im Krankheitsfall oder bei Renteneintritt. Aus diesem Grunde fußt das Sozialversicherungssystem in Deutschland auch auf mehreren Grundpfeilern. Unterschieden wird dabei zwischen 5 verschiedenen Sozialversicherungen:

- gesetzliche Krankenversicherung

- Pflegeversicherung

- Arbeitslosenversicherung

- Deutsche Rentenversicherung (allgemeine und knappschaftliche Rentenversicherung)

- gesetzliche Unfallversicherung

In die knappschaftliche Rentenversicherung (Deutsche Rentenversicherung Knappschaft-Bahn-See) fallen Beschäftigte, die im weitesten Sinne im Bergbau beschäftigt sind. Die Sozialversicherungsbeiträge sind hier insgesamt höher, jedoch nicht für die Arbeitnehmer, denn nur der Arbeitgeber muss einen erhöhten Beitrag leisten.

Durch die Leistung der Sozialversicherungsbeiträge sichert sich jede sozialversicherungspflichtig angestellte Person in Deutschland also ab gegen Verdienstausfall durch Krankheit, Rente, Unfall, Arbeitslosigkeit oder Pflegebedarf. Die Sozialversicherungsabgaben werden dabei von Lohn oder Gehalt automatisch abgezogen. Doch nicht nur Arbeitnehmer, sondern auch Arbeitgeber zahlen in die Sozialversicherung ein, wenn eine Versicherungspflicht besteht.

Bedeutung der Sozialversicherung: Diese Leistungen werden erbracht

- Krankenkasse (frei wählbar): Leistungen zur Gesundheitsvorsorge, Krankenbehandlung, Krankengeld bei längerer Erwerbsunfähigkeit, Zahnersatz, Rehabilitationsmaßnahmen

- Pflegeversicherung: Leistungen bei erwiesener Pflegebedürftigkeit (nicht erst im Alter)

- Rentenversicherung: Sicherung der Versorgung bei Erwerbsunfähigkeit aufgrund von Krankheit oder Alters (auch für Hinterbliebene bei Tod des Versicherten) durch regelmäßige Zahlung einer Rente

- Arbeitslosenversicherung: Leistungen zum Schutz vor den finanziellen Folgen von Arbeitslosigkeit (Arbeitslosengeld)

- Unfallversicherung: Gewährleistung der Versorgung bei Berufskrankheit, Arbeits- oder Wegeunfall und möglichen Folgeschäden (Absicherung über den Arbeitgeber)

Einen Gesamtüberblick über die 5 Säulen der Sozialversicherung und deren Funktion erhalten Sie in der folgenden Infografik:

Beiträge zur Sozialversicherung: Wie viel Prozent vom Lohn fließen ins Sozialversicherungssystem?

Die Sozialversicherungsabgaben sind dem zeitlichen Wandel unterworfen. Sie ändern sich mitunter jährlich. Die Beitragssätze werden dabei als Prozentangaben vorgegeben.

Die tatsächlich Höhe der bei für die Sozialversicherung fälligen Beitragssätze richtet sich mithin nach dem tatsächlich erwirtschafteten, monatlichen Einkommen.

Wie hoch die Beitragssätze zur Sozialversicherung derzeit sind und zu welchen Teilen diese von Arbeitgeber und Arbeitnehmer erbracht werden müssen, erfahren Sie im Folgenden.

Wie hoch sind der Arbeitnehmer- und der Arbeitgeberanteil an der Sozialversicherung?

Der Arbeitnehmer trägt in der Regel 50 Prozent der Sozialversicherungsbeiträge. Der Arbeitgeber muss für die anderen 50 Prozent aufkommen. Dies gilt jedoch nicht grundsätzlich für alle Zweige der Sozialversicherung: Die gesetzliche Unfallversicherung etwa trägt zu 100 Prozent der Arbeitgeber.

In der folgenden Tabelle erhalten Sie einen Überblick über die aktuellen Beitragssätze (2019/2020) in Prozent sowie die jeweiligen Arbeitgeber- und Arbeitnehmeranteile:

| Sozialversicherung | Anteil vom Gehalt (Brutto) |

|---|---|

| Krankenversicherung allgemein | 14,6 % + Zusatzbeitrag* |

| Arbeitnehmeranteil | 7,3 % + hälftiger Zusatzbeitrag* |

| Arbeitgeberanteil | 7,3 % + hälftiger Zusatzbeitrag* |

| Krankenversicherung ermäßigt | 14 % |

| Arbeitnehmeranteil | 7 % + hälftiger Zusatzbeitrag* |

| Arbeitgeberanteil | 7 % + hälftiger Zusatzbeitrag* |

| Pflegeversicherung | 3,05 % |

| Arbeitnehmeranteil | 1,525 % (Sachsen: 2,025 %) |

| Arbeitgeberanteil | 1,525 % (Sachsen: 1,025 %) |

| Beitragszuschlag zur Pflegeversicherung für Kinderlose | 0,25 % |

| Arbeitnehmeranteil | 0,25 % |

| Arbeitgeberanteil | 0 % |

| allgemeine Rentenversicherung | 18,6 % |

| Arbeitnehmeranteil | 9,3 % |

| Arbeitgeberanteil | 9,3 % |

| knappschaftliche Rentenversicherung | 24,7 % |

| Arbeitnehmeranteil | 9,3 % |

| Arbeitgeberanteil | 15,4 % |

| Arbeitslosenversicherung | 2,5 % |

| Arbeitnehmeranteil | 1,25 % |

| Arbeitgeberanteil | 1,25 % |

| Beiträge, die nur vom Arbeitgeber getragen werden | |

| gesetzliche Unfallversicherung | zirka 1,3 %** |

| Insolvenzgeldumlage | 0,06 % |

| Entgeltfortzahlung bei Krankheit (U1)*** | von jeweiliger Krankenkasse festgelegt |

| Mutterschaftsgeld (U2) | von jeweiliger Krankenkasse festgelegt |

| * Die Krankenkassen erheben seit 2015 einen Zusatzbeitrag von Pflichtversicherten. Dieser liegt bei durchschnittlich 0,9 % und wird seit dem 01.01.2019 wieder hälftig von Arbeitgeber und Arbeitnehmer getragen (zuvor lag die Belastung nur auf Seiten des Arbeitnehmers). ** Individualberechnung nach Lohnsumme, Gefahrenklasse und Beitragsfuß *** bei weniger als 30 Beschäftigten |

|

Die Arbeitnehmeranteile der Beiträge zur Sozialversicherung werden direkt vom Bruttoeinkommen in Abzug gebracht. Der Arbeitgeberanteil wird gesondert – also zusätzlich – entrichtet.

Berechnungsbeispiel: Wie hoch sind die Beiträge zur Sozialversicherung?

Angenommen, eine Person erzielt ein monatliches Bruttoeinkommen von 3.000 Euro. Daraus ergeben sich folgende Arbeitnehmer-(AN) und Arbeitgeberanteile (AG):

| Bruttogehalt monatlich | 3.000 € |

| Beitrag zur gesetzlichen Krankenversicherung in Höhe von 14,6 % + Zusatzbeitrag (hier 0,9 %) | 465 € |

| AN | 232,50 € |

| AG | 232,50 € |

| Beitrag zur Pflegeversicherung | 91,50 € |

| AN | 45,75 € |

| AG | 45,75 € |

| Beitrag zur allgemeinen Rentenversicherung | 558 € |

| AN | 279 € |

| AG | 279 € |

| Beitrag zur Arbeitslosenversicherung | 75 € |

| AN | 37,50 € |

| AG | 37,50 € |

| Beitrag zur Unfallversicherung in Höhe von 1,3 % (nur AG) | 39 € |

| Insolvenzgeldumlage (nur AG) | 1,80 € |

| Gehalt nach Abzug der Sozialversicherungsbeiträge | 2.405,25 € |

| Zusatzkosten für den Arbeitgeber monatlich | 635,55 € |

Das Gehalt nach Abzug der Beiträge zur Sozialversicherung ist jedoch noch nicht das abschließende Nettoeinkommen, das der Arbeitnehmer ausgezahlt bekommt. Von diesem sind noch Einkommensteuer und Solidaritätzuschlag u. a. in Abzug zu bringen.

Beitragsbemessungsgrenze bei der Sozialversicherung: Ab wann ist das Einkommen für die Berechnung unerheblich?

Die Beitragsbemessungsgrenze ist eine wichtige Größe bei der Berechnung der tatsächlichen Zahlbeträge für die Sozialversicherung. Sie bildet ab, bis zu welchem Jahresbruttogehalt prozentual Beiträge von dem monatlichen Bruttogehalt in Abzug gebracht werden bzw. wie hoch der Anteil des Arbeitgebers ist.

Was bedeutet das für sozialversicherungspflichtig angestellte Personen, deren Bruttoeinkommen über der Beitragsbemessungsgrenze liegt? Bei der Berechnung der Beitragssätze zu den Sozialversicherungen wird nur von einem Gehalt ausgegangen, dass der Beitragsbemessungsgrenze entspricht. Darüber hinausgehende Einkünfte bleiben bei der Berechnung außer Acht.

Bei der Sozialversicherung wird zwischen zwei Beitragsbemessungsgrenzen unterschieden. Es gibt eine für Renten- und Arbeitslosenversicherung und eine für Pflege- und Krankenversicherung.

Diese Beitragsbemessungsgrenzen gelten (Stand: 2019):

| Beitragsbemessungsgrenze (Jahresgehalt) | |

|---|---|

| für das Jahr 2019 | |

| Renten- und Arbeitslosenversicherung | |

| ... neue Bundesländer + Berlin-Ost | 73.800 € |

| ... alte Bundesländer + Berlin-West | 80.400 € |

| Kranken- und Pflegeversicherung (einheitlich Grenze für alte und neue Bundesländer) | 54.450 € |

| für das Jahr 2020 (voraussichtlich) | |

| Renten- und Arbeitslosenversicherung | |

| ... neue Bundesländer + Berlin-Ost | 77.400 € |

| ... alte Bundesländer + Berlin-West | 82.800 € |

| Kranken- und Pflegeversicherung (einheitlich Grenze für alte und neue Bundesländer) | 56.250 € |

Ab wann handelt es sich um ein sozialversicherungspflichtiges Einkommen?

Grundsätzlich besteht nicht bei allen Anstellungsverhältnissen ein Pflicht, Beiträge für die Sozialversicherung zu leisten. Doch welche Jobs sind sozialversicherungsfrei? Das richtet sich maßgeblich nach der Höhe des erzielten Bruttoeinkommens.

Demnach besteht für alle angestellten mit einem monatlichen Bruttoeinkommen über 450 Euro (also ab 450,01 Euro) Sozialversicherungspflicht.

Übergangsbereich für Midijobs: Geringere Sozialabgaben für Arbeitnehmer

Eine Besonderheit betrifft jedoch Angestellte mit einem sogenannten Midijob, bei dem ein monatliches Einkommen über 450, jedoch nicht mehr als 1.300 Euro brutto erwirtschaftet wird. Es handelt sich auch hier um sozialversicherungspflichtiges Entgelt, die Arbeitnehmer können jedoch von geringeren Sozialabgaben profitieren.

Die Berechnung erfolgt in vier Schritten:

- Ermittlung des fiktiven monatlichen Einkommens (Einkünfte bei Vollzeitbeschäftigung). Die Formel für die Berechnung der Beiträge zur Sozialversicherung nach einem fiktiven Einkommen erfolgt dabei nach folgender Formel: F * 450 + ([1300/(1300-450)] – [450/(1300-450)] * F) * (Arbeitsentgelt – 450); Faktor F beträgt für das Jahr 2019 0,7566.

- Ermittlung der Gesamtbeiträge zu den Sozialversicherungen auf Grundlage des fiktiven Einkommens.

- Bestimmung der Arbeitgeberanteile vom realen Entgelt (unter Anwendung des halben Beitragssatzes).

- Abzug des Arbeitgeberanteils von den Gesamtbeiträgen zur Sozialversicherung (nach 2.), um Arbeitnehmeranteil zu ermitteln.

Für wen gilt die Sozialversicherungspflicht?

Personen, die sozialversicherungspflichtig beschäftigt sind, können sich nicht selbst entscheiden, ob sie die Sozialabgaben für Krankenversicherung, Rentenversicherung & Co. leisten wollen oder nicht. Sie werden stattdessen automatisch in diese einzahlen. Ihr Beitrag wird dabei vom Bruttolohn in Abzug gebracht. Doch für wen gilt diese Versicherungspflicht eigentlich?

Die Pflicht, in die Sozialversicherung einzuzahlen, besteht für (bei Erwerbstätigen ist ein Einkommen von über 450 Euro brutto vorausgesetzt)

- alle Angestellten oder abhängig Beschäftigten

- bestimmte Gruppen von Selbstständigen wie Landwirte, Handwerker, Künstler, Publizisten

- Auszubildende (in Berufsausbildung oder Studium)

- Praktikanten

- Menschen, die Arbeitslosengeld oder ähnliche Sozialleistungen erhalten

Entsprechend dazu müssen die folgenden Gruppen nicht in die gesetzliche Sozialversicherung einzahlen:

- hauptberuflich Selbstständige (sofern nicht zu einer der Gruppe der sozialversicherungspflichtigen Selbstständigen gehörend)

- Beamte

- Richter

- Lehrer und Erzieher (sofern freiberuflich)

- geringfügig Beschäftigte (Einkommen bis 450 Euro)

Beiträge zur Sozialversicherung vom Arbeitgeber nicht erbracht: Straftatbestand kann erfüllt sein!

Arbeitgeber können sich wegen Sozialversicherungsbetruges schuldig machen, wenn trotz einer bestehenden Sozialversicherungspflicht keine Beiträge gezahlt werden. Ob im Rahmen von unangemeldeter Schwarzarbeit oder Scheinselbstständigkeit: Es handelt sich beim Sozialversicherungsbetrug um eine Straftat nach § 266a Strafgesetzbuch („Vorenthalten und Veruntreuen von Arbeitsentgelt“).

Dieser kann mit einer Geldstrafe oder einer Freiheitsstrafe bis zu fünf Jahren geahndet werden. Entsprechende Vergehen verjähren bei Vorsatz erst nach 30 Jahren. Auch der Vorwurf der Steuerhinterziehung kann zusätzlich in Betracht kommen, wenn es sich bei den Gehältern um Schwarzzahlungen handelt.

Fälligkeit der Sozialversicherungsbeiträge

Für die Einreichung der Beitragsnachweise gilt für Arbeitgeber gemäß Viertem Buch Sozialgesetzbuch (SGB IV) das Folgende:

„Damit muss der Beitragsnachweis spätestens zu Beginn des fünftletzten Bankarbeitstags des Monats der Einzugsstelle vorliegen. Dies bedeutet, dass der Beitragsnachweis der Einzugsstelle um 0.00 Uhr dieses Tages vorliegen muss. Der Beitragsnachweis ist also nur dann rechtzeitig eingereicht, wenn die Einzugsstelle am gesamten fünftletzten Bankarbeitstag des Monats über den Beitragsnachweis verfügen kann.“

(§ 28b Abs. 1 Satz 1 Nr. 2 SGB IV)

Bildnachweise: AdobeStock.com/Eisenhans, AdobeStock.com/evannovostro, AdobeStock.com/Monkey Business, AdobeStock.com/veerapong, AdobeStock.com/Michail Petrov